Ремесленники, самозанятые и субъекты агроэкотуризма обязаны платить взносы на пенсию с 1 октября. Как рассчитать сумму, когда платить, что делать при отсутствии дохода? И что изменится, если перейти на НПД?

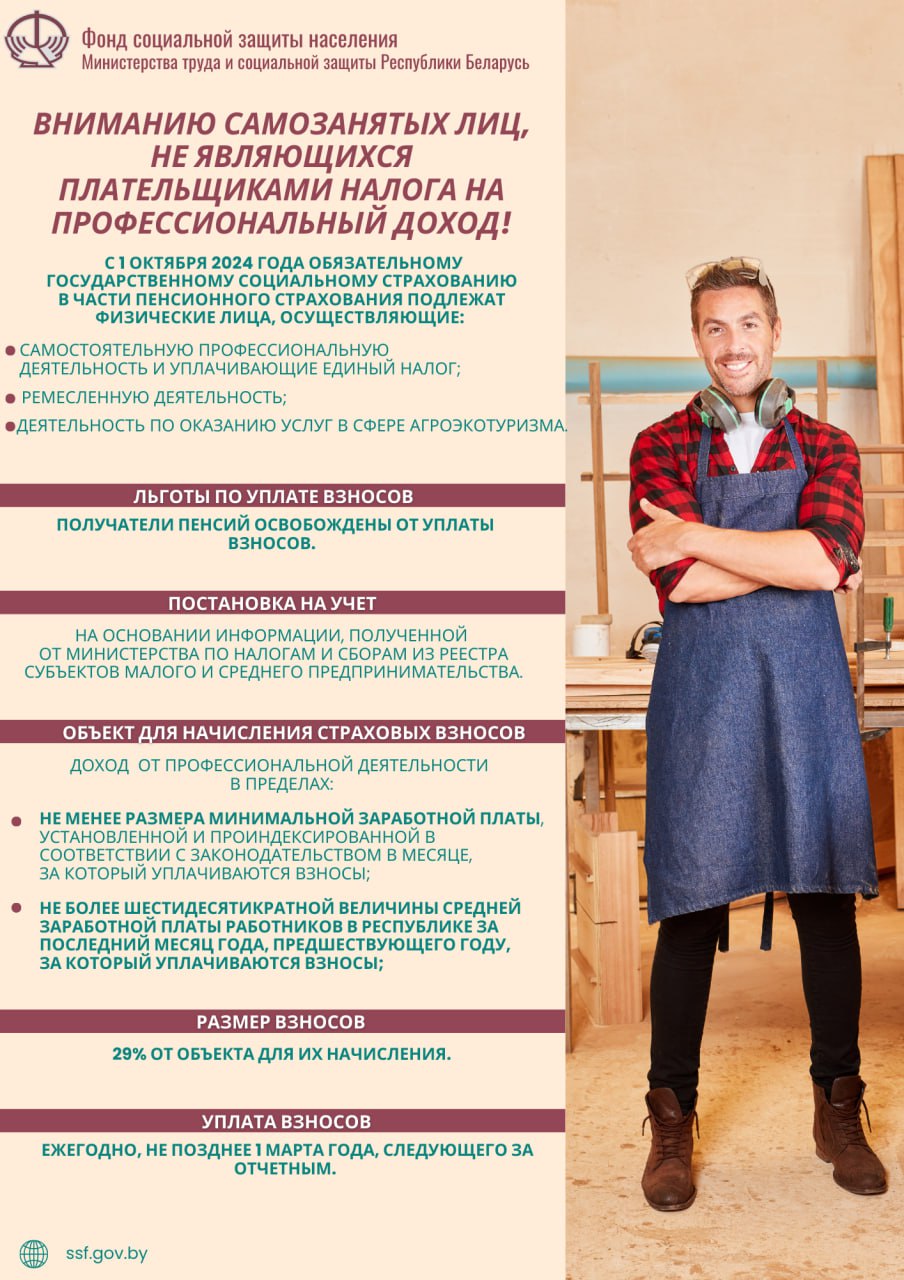

С 1 октября 2024 года для ремесленников, которые уплачивают ремесленный сбор, уплата взносов на пенсионное страхование в ФСЗН становится обязательной. Также изменения коснулись и тех, кто осуществляет самостоятельную профессиональную деятельность, уплачивая единый налог, и оказывает услуги в сфере агроэкотуризма, уплачивая сбор.

Принцип уплаты обязательных страховых взносов для данных плательщиков одинаковый.

Как рассчитать сумму взносов

Размер суммы взносов определяется исходя из дохода от деятельности, но сумма должна быть не меньше размера минимальной заработной платы (с 1 января 2024 года МЗП составляет 626 рублей). 29% от суммы дохода и составит необходимую сумму платежа. Например, если 626 руб. умножить на 29%, то получится 181,54 руб. для уплаты обязательных страховых взносов.

В случаях, если в какой-то период месяца нет дохода вообще, или доход таков, что он сам по себе гораздо ниже необходимой суммы для уплаты страхового взноса, сумма уплаченных взносов должна быть не менее, чем исчисленная из минимальной заработной платы за месяц по стране.

Сроки уплаты

Взносы в Фонд можно платить ежемесячно, ежеквартально, но окончательный расчет за отчетный год должен быть произведен не позднее 1 марта года, следующего за отчетным. Сами же платежи можно осуществлять как через систему Единого расчетного информационного пространства (ЕРИП), так и через банк.

Льготы

Налог на профессиональный доход

Если, например, ремесленник или самозанятый перейдет на уплату налога на профессиональный доход, то форма уплаты взносов в ФСЗН изменится: 60% от уплаченной суммы налога автоматически «отщепляются» в бюджет фонда. Если какое-то время дохода нет, то и налог за этот период не уплачивается. Напомним, что НПД составляет 10% от дохода. В связи с этим плательщикам НПД, которые являются получателями пенсий, устанавливается льгота: вместо 10 они уплачивают 4%.

Для формирования прав на пенсию, а также для определения ее размера, учитывается не полученный плательщиком НПД доход, а доход, полученный из расчета установленного размера взносов на пенсионное страхование (29%), который рассчитывается исходя из суммы поступивших взносов в бюджет фонда (60% от уплаченного налога).

Справочно:

Сумма дохода для пенсии рассчитывается следующим образом:

Например, из полученного за месяц профессионального дохода в размере 1500 рублей, сумма налога на профессиональный доход составит 150 рублей (1500 руб. х 10%), сумма обязательных страховых взносов, подлежащих перечислению в бюджет фонда – 90 рублей (150 руб. х 60%),

Исходя из того, что размер обязательных страховых взносов на пенсионное страхование – 29%, то сумма дохода, определяемая из уплаченных взносов, подлежащая отражению в индивидуальном лицевом счете застрахованного лица, которая будет в последующем учтена при назначении пенсии, получается – 310,34 рубля (90 руб./29%).

Для формирования полного месяца страхового стажа с уплатой взносов на пенсионное страхование необходимо, чтобы сумма дохода, уплачиваемая при назначении пенсии, была не менее размера минимальной заработной платы, установленной и проиндексированной в соответствии с законодательством в месяце, за который начислены обязательные страховые взносы.

По информации Гродненского областного управления ФСЗН